证券之星食品饮料行业周报:2024年9月9日-9月13日,沪深300指数下跌2.23%,申万食品饮料指数下跌5.13%。前五大上涨个股分别为:莫高股份、皇台酒业、庄园牧场、仙乐健康、海南椰岛。

机构观点

国都证券本周观点(含个股):

1)摘要

近期板块进入业绩披露期,结合板块中报市场预期低的背景下,白酒业绩预计平稳落地;大众品板块则收入预计仍有所承压,利润端在成本红利下具有一定弹性;目前板块相对预期低,现实弱,利好催化较少;展望后期,下半年旺季的逐步来临,宏观经济预期有望向好,自上而下逻辑看或有望对板块需求形成一定正向反馈;目前板块滚动 TTM 估值,估值均处于偏低水平,中长期投资价值显现;整体观点:建议战略配置,以高端白酒为主,以及大众品中具有成长属性的标的,推荐贵州茅台、五粮液、山西汾酒、安井食品、天味食品等。

2)行业观点更新

2024 年 7 月粮油食品类、饮料类、烟酒类增速同比分别+9.9%、+6.1%、-0.1%,增速环比 6 月分别-0.9pct、+4.4pct、-5.3pct,呈现了食品饮料行业目前消费大环境相对疲弱,需求端仍未见改善;本周白酒板块中今世缘和迎驾贡酒均披露了 24 年中报,单 24Q2 淡季收入增长约 20%左右,报表如期稳健落地;高端白酒近期批价坚挺,为旺季蓄势;整体看板块处于磨底阶段,静待需求端或者宏观经济向好迹象;

推荐:白酒随着中报逐步披露,业绩端或有一定支撑;中长期板块尤其是头部性企业盈利能力稳健,分红率提升并仍有上行空间,股息率具有一定吸引力,绝对估值较低,目前诸多公司对应 24 年 PE 为 15x 左右,24Q2 基金持仓已下降,建议战略配置,优选高端白酒,推荐茅台、五粮液、山西汾酒、泸州老窖等。

大众品:近期大众品表现较优的主要是短期业绩超预期的细分龙头公司,业绩披露期我们预计有持续性;中长期大品板块预期低,调整充分,可做配置,其一具有成长性的细分领域,超跌后迎来中长期配置时点,如复调、餐饮供应链企业;其二为目前股价对应 24 年 PE 为 15-20x 的细分领域龙头标的,股息率相对较高 4%左右,估值性价比较高,包括乳制品、酵母、啤酒等。推荐:安井食品、天味食品、千禾味业、燕京啤酒等。

东兴证券本周建议(含个股):

2021 年以来,主导食品饮料板块资产定价的要素更多的来自于需求侧的变化和预期,即在资产定价模型中,来自分子端的变化对资产定价影响更为明显。这一变化的根本,我们认为主要是资金外流趋势下,估值难以扩张,股价的波动更多的来自于 EPS 的波动所致。

而资金流向的变化,重要的影响因素就是利率,本轮 A 股市场资金外流的一个重要的影响因素就是中美利差拉大,资金流回美元市场。本报告希望通过对利率与资产定价的研究,进一步从资产定价角度去挖掘食品饮料行业的长期价值。

通过对中美利差的影响分析,我们看到国内食品饮料板块与中美利差呈现明显负相关性,当中美利差扩大时,资金处于流出期,板块估值很难扩张,所以股价的波动更多的来自于 EPS 的波动,在这一阶段,红利策略更为有效。反之,当利差收窄资金流入期,估值有更多的弹性,成长的策略更为有效。

从 2023 年底开始,市场倾向于“红利配置策略”,与戈登资产定价模型是一致的,即当必要收益率大于股息增长率的时候,我们简单理解为市场预期收益率大于公司实际增长率的时候,模型简化为公司价值=D1/(r-g),分红高的企业被认为是公司价值更大。所以我们认为市场“红利配置策略”未来变化的可观察时间窗口就是,公司实际增长率(或市场预期公司实际增长率)重新超过市场预期必要收益率(或美长期国债利率),简化为企业利润增长重新超过利率水平。

投资策略:我们认为,美联储降息方向既定,降息节奏及空间取决于未来美国经济基本面情况。如果降息时间点能在 Q4 体现,虽然美联储降息可能会带来中央行的同步降息,但是从长期的利差空间来看,仍有进一步收窄的空间,整体会利好食品饮料的资产定价。我们看好业绩长期稳定、且估值受利率变化影响大的企业,重点推荐贵州茅台、五粮液等。

风险提示:美降息时间晚于市场预期,或降息后资金未出现回流,行业政策出现重大变化、食品饮料市场发展不及预期、技术进步不及预期等。

宏观事件

国家统计局:8月猪肉价格同比上涨16.1% 涨幅比上月回落4.3个百分点

国家统计局数据显示,8月,从同比看,食品价格由上月持平转为上涨2.8%,影响CPI同比上涨约0.51个百分点。食品中,鲜菜价格上涨21.8%,涨幅比上月扩大18.5个百分点;鲜果价格由上月下降4.2%转为上涨4.1%;猪肉价格上涨16.1%,受上年同期对比基数较高影响,涨幅比上月回落4.3个百分点;鸡蛋、食用油、牛肉、羊肉和薯类价格降幅在4.0%—14.5%之间。非食品价格上涨0.2%,涨幅比上月回落0.5个百分点,影响CPI同比上涨约0.13个百分点。非食品中,工业消费品价格由上月上涨0.7%转为下降0.4%,其中汽油价格由上月上涨5.3%转为下降2.7%;燃油小汽车价格下降6.4%,降幅略有扩大;家庭日用杂品、室内装饰品和中药材价格涨幅在1.1%—6.9%之间,涨幅均有回落。服务价格上涨0.5%,涨幅回落0.1个百分点,其中医疗服务、教育服务和家庭服务价格分别上涨1.9%、1.7%和1.6%;飞机票和宾馆住宿价格分别下降11.9%和3.6%。

八月中国电商物流指数为一百一十四点二

据中国食品报报道,记者日前从中国物流与采购联合会获悉,8月中国电商物流指数为114.2点,较上月回升0.1点。分项指数中,总业务量指数、物流时效指数、履约率指数和满意率指数有所提高,农村业务量指数、库存周转率指数、实载率指数、人员指数和成本指数有所下降。

电商物流总业务量指数止跌回升。8月,电商物流总业务量指数为130.5点,比上月提高0.3点。分地区来看,东部、西部和东北部地区总业务量指数有所上升,其中东北部地区升幅较大,回升1.5个点。

农村电商物流业务量指数小幅下降。8月,农村电商物流业务量指数为128.9点,比上月回落0.6点。分地区来看,东北部地区农村业务量指数有所上升,其他地区有所回落,西部地区回落幅度较大。东部地区总业务量指数超过全国平均水平,为129.8点。

履约和时效指数止跌回升,电商物流满意度再创新高。8月,电商物流企业服务能力稳步提高,物流时效指数和履约率指数分别回升0.4点和0.2点,保持在高位运行。市场迎来积极反馈,满意率指数环比提高1.2点,达到103.7点,实现连续6个月上升,并再次创出指数发布以来的新高。

库存周转率、人员、实载率指数有所回落,成本指数明显下降。8月份,部分电商平台和企业进入中秋备货季,企业库存有所上涨,电商物流企业库存周转率环比下降2.5点,中国仓储指数为50.2%,重回扩张区间。人员指数和实载率指数出现小幅波动,分别较上月回落0.6点和0.1点。成本指数大幅下降3.1点,创出2023年以来的新低,企业成本压力明显改善。

继7月电商物流指数季节性回调后,8月电商物流指数止跌回稳,较上月回升0.1点,与预期基本一致。从需求端看,“奥运热”带动文体商旅融合消费持续升温,电商物流需求重回增长轨道,总业务量指数环比提升0.3点。在“体育+”消费的带动下,游泳、骑行和球类运动器材等成为8月电商消费的热点内容。但与此同时,受8月多地高温延续及北方降水偏多等因素影响,农村电商物流业务量指数环比回落0.6点。从供给端看,企业服务能力稳步提高,物流时效、履约率和满意率指数均有所上涨。人员指数和实载率指数受农村业务量回落影响,有小幅下降,但仍保持在高位区间。受8月份成品油价格下调,及新能源配送车辆更新等积极因素影响,电商物流企业成本迎来明显改善,8月份成本指数较上月大幅下降3.1点,回落到2022年年底水平。总体来看,8月电商物流指数逐步企稳,用户满意度连续上升,电商物流市场供求两端均保持稳定。后期,随着开学季和中秋国庆的到来,消费潜力继续释放,网购活动趋于活跃,预计电商物流保持平稳运行、质效提升。

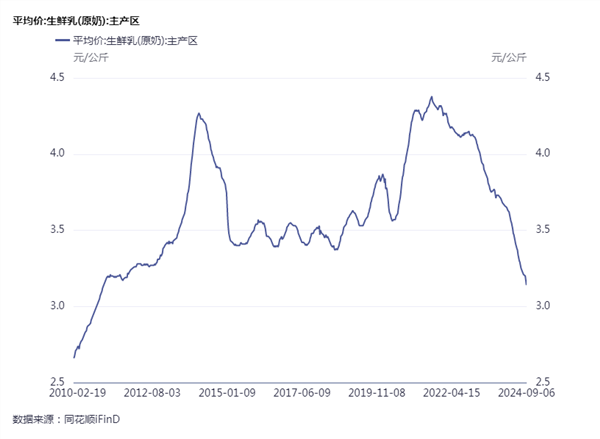

七月国内鲜乳收购价继续走低

近日,农业农村部市场与信息化司发布《农产品供需形势分析月报(2024年7月)》(以下简称《月报》),其中包括牛奶的相关情况。《月报》指出,7月生鲜乳收购价维持跌势。预判后期走势,国内市场生鲜乳产量增幅持续放缓,存栏量已连续4个月环比下降,国内对乳制品消费意愿并未显著提升,预计后期国内生鲜乳收购价仍将低位运行。

《月报》分析,从国际市场来看,上半年,全球主要出口国产量略有增长,但新西兰、美国的原奶产量下跌,全球乳制品库存处于低位,预计乳制品价格保持高位。同时,由于供应惯性增长,生鲜乳价格仍低位运行,国内生鲜乳价格连续29个月同比下降。7月份,奶业主产省生鲜乳收购价每公斤3.24元,环比跌1.8%,同比跌13.8%。

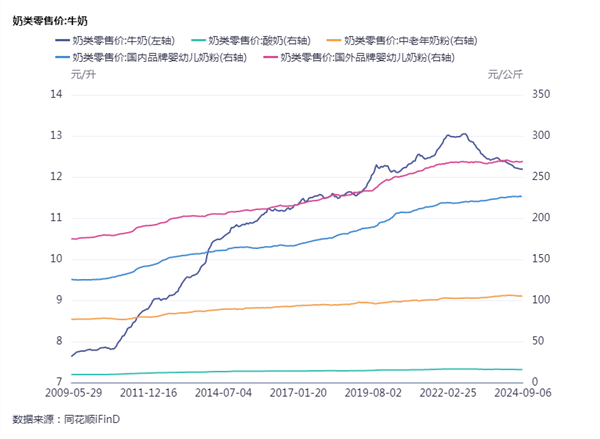

国内鲜奶、奶粉零售价均保持环比小幅上涨。2024年以来,居民液态奶消费逐步恢复,上半年累计降幅比去年同期收窄1.1个百分点,鲜奶与奶粉价格维持小幅上涨。据中国价格信息网监测,7月份,全国监测城市鲜奶平均零售价格每斤5.70元,环比涨0.2%,同比跌0.3%。全国监测城市奶粉平均零售价格每斤134.28元,环比涨0.4%,同比涨4.3%。

1—6月,乳制品进口量继续下降。供给过剩、消费需求不足影响,进口量同比下降。据海关统计,6月份,我国乳制品进口量20.92万吨,同比减18.7%;进口额8.77亿美元,同比减9.0%。1—6月,我国乳制品进口量128.21万吨,同比减16.1%;进口额51.57亿美元,同比减22.8%;出口量3.00万吨,同比增17.2%;出口额1.20亿美元,同比减1.6%。

国外原料奶粉与国内原料奶粉价差进一步扩大。6月份,新西兰原料奶粉进口完税价每吨28752元,比国内原料奶粉价格每吨高2022元,价差较上月扩大1034元。

国际乳制品价格全线上涨。6月,联合国粮农组织乳制品价格指数再创新高,达到149.8点,环比上涨4.1%,同比上涨24.9%。其中奶酪价格涨幅最大,主要原因是市场主体担忧下半年供应形势,对现货的进口需求猛增。据英国环境、食物与农村事务部(DEFRA)统计,6月份,美国、欧盟和大洋洲3个国家和地区的黄油、脱脂奶粉、全脂奶粉和切达干酪的批发均价每吨环比分别涨4.7%、涨2.4%、涨1.4%和涨11.8%,同比分别涨34.5%、跌0.6%、涨10.1%和涨6.9%。

预计国内生鲜乳收购价格维持低位运行,国际乳制品价格保持高位。据农业农村部生鲜乳收购站监测数据,1—6月累计,奶站生鲜乳产量同比增7.8%,生鲜乳产量增幅持续放缓,奶牛存栏量已连续四个月环比下降,但国内市场乳制品消费需求没有显著增长,预计后期国内生鲜乳收购价维持低位运行。

国际市场方面,寒冷天气导致原奶主产国新西兰产量下降1.3%,美国原奶产量也下降了0.3%,全球乳制品供应持续紧张,加上近期国际市场中东、北非进口需求增长,预计乳制品价格保持高位。

行业新闻

中秋白酒销售疲软 业内预计同比降20%-30%

白酒中秋销售季来临,据财联社记者调研,国内多省市酒商反馈动销“不太好”、“今年是近几年最淡的”。亦有四川酒类流通协会人士透露,今年中秋销售预计同比下降20%-30%。

未来3年或迎一波威士忌产能集中释放 “本土化”是未来方向

据财联社报道,中国酒业协会日前在首届中国国际威士忌发展大会上透露,目前已有45家威士忌酒厂在我国建厂,其中26家投产,会在3年后迎来一波威士忌产品集中上市期;从产能看,实际蒸馏产量45000千升,总产能发展规划250000千升。

广州:次高端白酒更受欢迎

据广州日报报道,中秋是白酒行业一年中较为关键的节点,一方面是促进销售的重要时期,另一方面更是下半年白酒行情走势的“风向标”。随着中秋步伐越来越近,广州的白酒消费市场也愈加活跃。近日,记者实地走访见到,各种降价措施已“上马”。

俊涛连锁相关负责人张俊宇说,400~500元价位段的次高端白酒更受消费者欢迎,比如剑南春、习酒等;而在千元价位段,五粮液八代普五的动销表现不错。线上,电商平台的促销活动也尤其多。

酒类行业专家肖竹青告诉记者,高性价比名酒比如洋河海之蓝、五粮系列酒尖庄、泸州老窖黑盖、玻汾和光瓶红星二锅头、光良、光瓶西凤酒柳林酒等百元价格内的纯粮瓶装酒或将迎来放量增长。

据广州海珠区一白酒经销商杨先生说,从中游端来看,从价格带来看,次高端白酒以及性价比较高的白酒,在这个中秋前夕有较好的表现力。他透露,中秋习酒、国台等将暂停向市场供应酒品,以帮助经销端去库存,促进供需平衡。有不少白酒渠道商表示,去库存是当下的首要任务。

近日,各大白酒企业纷纷行动,提振渠道信心。据公开资料,泸州老窖召开旺季备战动员会,重点围绕开瓶、动销等核心指标作营销部署;洋河持续加大对经销商赋能培养力度;金沙酒业将中秋会战的时间轴拉长至10月末,将中秋战役分阶段、分节奏落地。

公司动态

泸州老窖回应中秋销售情况:公司正常备货 具体销量节后才会出来

据财联社报道,9月12日,白酒板块午后持续扩大跌幅。有消息称,今年中秋白酒销售疲软,业内预计同比降20%-30%。对此,记者以投资人身份联系了泸州老窖投资者关系部门,相关人士称,公司现在的情况是正常的备货,具体销售量要等到中秋之后才会出来。

费列罗中国食品研发中心落地杭州

费列罗集团在中国的首家研发中心——费列罗中国食品研发中心在杭州启动。研发中心坐落于费列罗杭州工厂,未来将承担起主要面向中国市场的新品研发创新工作,包括新产品配方研究,本地化口味创新,消费者测评产品生产等。

贵州茅台张德芹:高度重视市场情况 持续完善既系统又协同的战略战术体系

据财联社报道,贵州茅台举行2024年半年度业绩说明会。谈及如何应对茅台酒终端价格波动的情况时,贵州茅台董事长张德芹表示,茅台高度重视市场情况,公司深入各省区开展市场调研,召开各省区市场工作会,与经销商、电商、团购、省区自营等渠道代表深度座谈交流,持续完善既系统、又协同的战略战术体系,市场情况整体较为稳定。

二级市场

行业表现

基金仓位

行业估值

行业涨跌幅

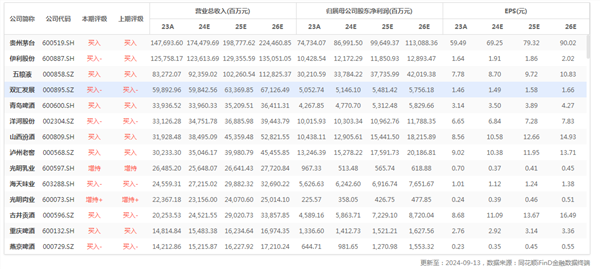

行业重点公司最新盈利预测综合值

重点数据

行业财务指标同比变动

行业数据

高端白酒价格

上游原奶价格

主要乳制品零售价格

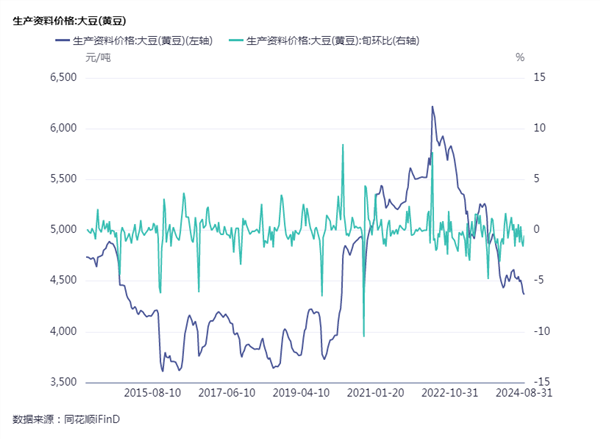

调味品原材料成本